健之佳20.74亿鲸吞唐人医药意欲进军“京津冀”?国内药店最大并购案引发

2022-07-13 15:12来源:东方财富 阅读量:19948

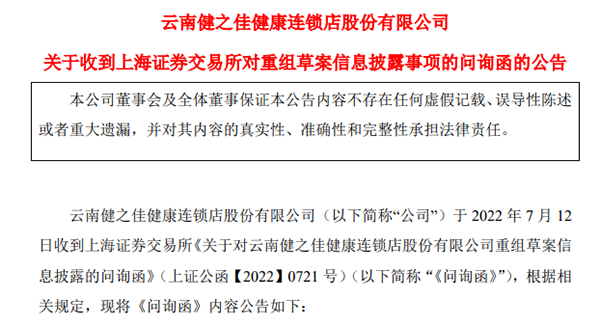

医药行业罕见的单笔超过20亿的M&A案引起了监管部门的关注昨日晚间,健之家发布公告称,收到上交所关于公司重组草案信息披露的问询函,要求就收购的必要性和评估价格的合理性进行补充披露

健之佳拟20.74亿元收购唐人医药100%股权。

日前,云南健之佳健康连锁店有限公司发布公告称,以20.74亿元现金收购河北唐人医药有限公司100%股权。

公告显示,健之佳拟分两期以支付现金的方式购买河北唐人医药100%股权,以实现对河北唐人的控股和进一步全资控制,实现对唐人医药连锁大药房品牌,直营店,各类经营性资产,经营资源和经营权的并购。

第一阶段,健之家拟以自有资金和自筹资金16.6亿元购买唐人医药三位股东持有的80%股权交易完成后,唐人医药将成为健之家的控股子公司

第二阶段,如果唐人医药承诺完成履约,健之家应当或有权根据协议约定的条件,以4.1亿元的价格购买剩余20%股权。

资料显示,唐人医药成立于2003年,2016年10月登陆新三板,2017年10月终止挂牌。

截至2021年12月31日,唐人医药在河北,辽宁拥有659家直营店如果按照659家门店计算,单间药店的平均进价为314.72万元

上交所发出问询函,要求补充披露收购的必要性等。

对于收购健之佳,业内人士并不看好,认为高杠杆扩张的做法将面临更大的资金压力此举也引起了上交所的关注

此外,关于评估价格的合理性,草案披露,唐人药业100%股权的评估值为20.76亿元,增值率为344.96%,交易市盈率倍数达到24.25,远高于上市公司现行市盈率,且定价公允性分析中可比交易案例仅选取了不同年度交易价格超过10亿元的收购案例此外,目标公司此前已放弃上市计划

上交所要求健之佳进行补充披露,说明医药零售行业进行收购时,目标公司的业务规模,盈利能力,市场环境对交易估值的影响,并结合近期包括上市公司在内的市场案例进行量化分析和论证,目标公司此前的上市安排和具体进展,以及选择终止上市的时间和原因,是否不符合上市条件及具体情况等。

在此前6月29日的投资者交流活动上,健之佳对唐人医药股权收购进行了解读据健之佳董事会秘书兼财务总监恒力介绍,河北唐人是中康第34家大中型零售连锁药店企业,经营状况良好公司2021年底开始接触,今年深入了解后开始洽谈调整项目2022年6月29日完成股权购买协议及补充协议的签署

健之家董事长兼总裁蓝波表示,贸易公司确定了立足云南,深耕西南,拓展全国的战略目标,在保持西南地区稳步发展的基础上,面向全国通过河北唐人项目,公司可以快速进入经济快速发展,人口持续聚集的京津冀

简之家对张之路的扩张

资料显示,起步于西南地区的健之佳成立于2004年9月27日,是云南第二家上市连锁药店于2020年12月1日在上海证券交易所主板上市其主营业务为从事药品,保健食品,个人护理用品,家庭保健品,方便食品,日用消费品等健康产品的连锁零售业务

健之家上市以来加速扩张截至今年第一季度末,健之佳门店总数已达3134家与2021年一季度末相比,门店总数增加928家,位列上市连锁药店数量前五

对此,健之佳在2022年6月29日的投资者交流活动上透露,2022年,公司初步计划在2021年新增不少于900家门店,特别是增加收购门店的比例,通过收购快速进入空白区域,薄弱区域和政策限制区域,缩短培育期。

除成渝地区外,公司将以京津冀为核心的环渤海湾地区,以大湾区为核心的华南地区,以江浙沪为核心的华东地区,以长江沿线城市为重点目标区域,从西南向全国拓展。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。